Можно ли перевести доллары с одного банка на другой

Банки массово отказывают россиянам в переводе денег с валютных счетов

Хронология

Мы в телеграме @frank_media

Цифра дня

Средняя ставка по ипотеке на вторичном рынке

+0,33 п.п.

год к году

Мы в телеграме @frank_media

Цифра дня

Средняя ставка по ипотеке на вторичном рынке

+0,33 п.п.

год к году

Мы в телеграме @frank_media

Банки массово отказывают россиянам в переводе денег с валютных счетов

Все крупнейшие банки России ограничили, либо вовсе прекратили валютные переводы внутри страны. Frank Media разбирался, где они еще доступны населению

Фото: Инна АлдошинаВалюта становится для россиян по-настоящему токсичным активом. Редакция Frank Media совместно с аналитиками Frank RG опросила колл-центры 20 крупнейших банков по объему денег на счетах населения. И в 12 банках из 20 переводы в валюте внутри страны либо невозможны, либо ограничены. (см. список банков и конкретные условия в таблице)

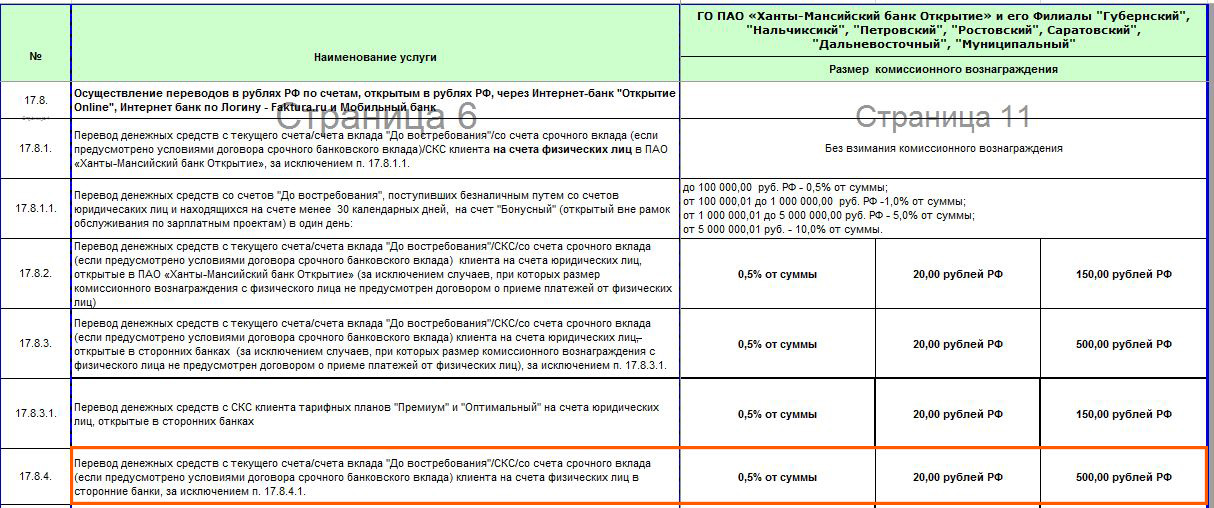

Из 20 опрошенных банков опцию валютного перевода в другой российский банк для граждан убрали семь игроков, в двух банках предупреждают о возможных трудностях, а еще в трех в итоге просят конвертировать валюту в рубли, что лишает валютный перевод всякого смысла и делает его дороже за счет разницы курсов.

Сделать безналичный перевод в валюте без конвертации в другой российский банк сейчас невозможно, если счет находится в:

- ВТБ,

- Газпромбанке,

- Альфа-банке,

- РСХБ,

- Промсвязьбанке,

- МКБ,

- Совкомбанке,

- Юникредитбанке,

- Ситибанке.

О сложностях с валютными переводами говорят в колл-центре «Сбера» и РНКБ. Пресс-служба РНКБ указала, что банк не проводит валютные переводы с 2014 года. Представитель Газпромбанка ответил Frank Media, что тот не ограничивает переводы средств в валюте на счета других банков, «но ряд российских банков не может принимать переводы в иностранной валюте в связи с имеющимися у них ограничениями».

Колл-центры банков настойчиво рекомендуют делать перевод через конвертацию в рубли, однако у большинства банков от нее можно отказаться. Исключение — Юникредитбанк и Ситибанк, где сотрудники декларируют, что валютные переводы без конвертации в рубли невозможны. В Росбанке без конвертации невозможны переводы в евро.

Пресс-служба Ситибанка в комментарии от 22 июня указала, что валютные переводы из банка и в банк клиенты могут осуществлять «в соответствии с действующим законодательством». Еще через день добавила, что клиенты могут сделать перевод без конвертации.

В поддержке Тинькофф-банка указали, что ограничения на валютные переводы сводятся к тому, что сумма начинается от $20 тысяч, и перевести эти деньги нельзя в банки из санкционного списка: ВТБ, РСХБ, «ФК Открытие» и РГС-банк, Новикомбанк, Совкомбанк, Промсвязьбанк, «Россия», Альфа-банк, «Сетелем» и Вьетнамско-Российский совместный банк. Похожий список нерекомендованных банков есть у Юникредитбанка. В «Уралсибе» и «Банке Санкт-Петербург» переводы возможно делать только себе или родственникам при документальном подтверждении.

Объяснить, что именно произошло сейчас и почему банки массово отказываются от проведения переводов в валюте, их сотрудники не могут. В колл-центре ВТБ сказали, что решение принято «в связи со сложившейся ситуацией», однако объяснить ее суть не смогли. Сотрудник Альфа-банка лишь констатировал, что с валютами наблюдаются проблемы.

Сотрудник Альфа-банка лишь констатировал, что с валютами наблюдаются проблемы.

Пресс-служба МКБ в ответ на запрос Frank Media констатировала, что «позиция банков-контрагентов не позволяет гарантировать проведение валютного перевода, даже с увеличенными сроками», хотя банк продолжает договариваться с контрагентами о возобновлении валютных переводов внутри страны. «Мы надеемся на изменение ситуации, но чтобы не подвергать риску интересы и средства клиентов, которые могут оказаться заблокированными, вынуждены временно приостановить переводы в валюте». — говорится в их ответе.

Запрета на хождение доллара, евро или других валют в России не будет, говорила на прошлой неделе председатель ЦБ Эльвира Набиуллина, выступая на сессии ПМЭФ «Российская экономика: современные вызовы и точки опоры». Она также исключила конфискацию валютных вкладов.

«Мы понимаем, что банки пытаются снизить риски, связанные с валютизацией их балансов. И понимая риски, связанные с наличием валютных активов, безусловно, они хотят снижать и валютные пассивы и применять комиссии.

председатель ЦБ Эльвира НабиуллинаНо здесь очень важно, чтобы эта политика, которую банки могут проводить в этих условиях, не нарушала права держателей этих счетов, чтобы это было предсказуемо, заранее прописано, чтобы в рамках договоров».

В пресс-службе ЦБ не ответили на запрос Frank Media, касающийся валютных переводов. Однако до сих пор на безналичные валюты внутри страны регулятор ограничений не вводил. Они касались лишь операций с наличными и трансграничных переводов.

Изменение ипотечного портфеля ВТБ

4,95

раз

В начале марта ЦБ ввел временный порядок снятия наличной валюты со счетов и установил лимиты на переводы за рубеж. С валютных счетов и вкладов граждане могут снять лишь $10 тысяч в валюте, если вклад или счет был открыт до 9 марта 2022 года. Превышение этой суммы или средства, зачисленные после 9 марта, можно получить наличными только в рублях. Переводы за рубеж ограничены суммой $150 тысяч в течение календарного месяца.

В конце мая — начале июня российские банки стали вводить комиссии за ведение валютных счетов. Некоторые прекратили прием вкладов в долларах евро и других европейских валютах. Позднее ЦБ предупредил банки о недопустимости изменения условий в одностороннем порядке по договорам вклада.

Однако рано или поздно необходимость платить за хранение валюты станет для россиян реальностью. На такие меры в 2023 году может пойти крупнейший банк страны — Сбер, говорил недавно его президент Герман Греф.

Frank Media ждет комментариев от опрошенных банков.

При участии Алины Разумовой

Подпишитесь на наш телеграм: @frank_media

Читайте также

Главная

Frank Media

Frank Data

Исследования

Как законно перевести иностранную валюту — Финансы на vc.ru

В российском законодательстве для переводов в иностранной валюте есть специальные ограничения.

111 501 просмотров

Я, налоговый юрист Артур Дулкарнаев, расскажу о каких именно ограничениях идет речь.

Ключевые положения законодательства в отношении переводов в иностранной валюте.

- Переводы в иностранной валюте между валютными резидентами РФ и нерезидентами осуществляются без ограничений.

- Переводы в иностранной валюте между нерезидентами осуществляются без ограничений.

- За некоторыми исключениями переводы в иностранной валюте между валютными резидентами РФ запрещены.

Валютные резиденты РФ

С 1 января 2018 года валютные резиденты РФ - это:

- Все граждане РФ.

- Иностранные граждане и лица без гражданства, постоянно проживающие в России на основании вида на жительство. Вид на жительство - это документ, который выдается иностранному гражданину или лицу без гражданства и подтверждает их право на постоянное проживание в РФ.

Прежде правила определения валютного резидентства были иными. Валютными резидентами признавались все граждане РФ, кроме тех, кто постоянно проживал в другом государстве более года. На практике это означало, что если человек с российским паспортом постоянно проживал за рубежом и приезжал в Россию на один день, он автоматически становился валютным резидентом РФ.

На практике это означало, что если человек с российским паспортом постоянно проживал за рубежом и приезжал в Россию на один день, он автоматически становился валютным резидентом РФ.

Статус валютного резидента РФ подразумевает несколько основных ограничений:

- Запрет на осуществление валютных операций между валютными резидентами РФ, за исключением закрытого перечня операций.

- Обязанность уведомлять об открытии, закрытии счетов, вкладов и об изменении реквизитов счетов, вкладов в иностранных банках.

- Обязанность представления отчетов о движении средств по счетам, вкладам в иностранных банках.

- Возможность зачислять на счета, во вклады в иностранных банках средства в рамках закрытого перечня операций.

Разрешенные переводы в иностранной валюте

По общему правилу переводы в иностранной валюте между валютными резидентами РФ запрещены (статья 9 Федерального закона "О валютном регулировании и валютном контроле"). Законны только следующие виды переводов:

Законны только следующие виды переводов:

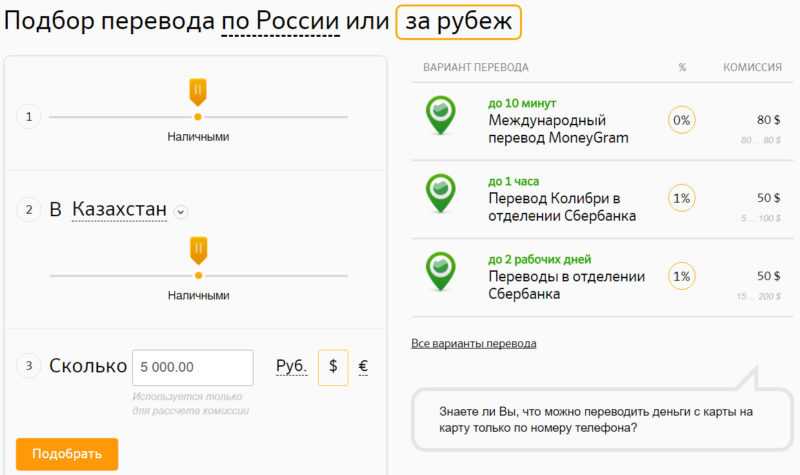

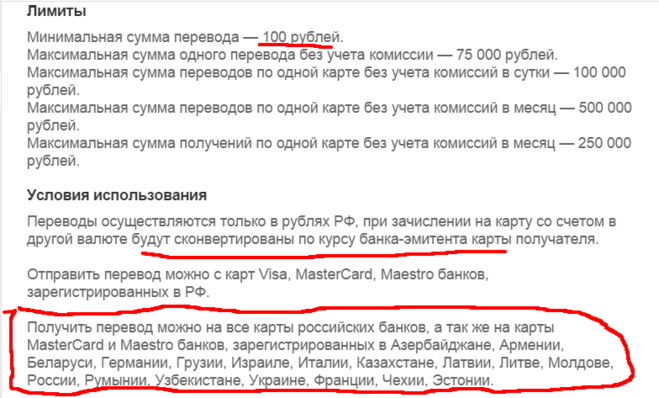

- Валютный резидент РФ переводит в пользу другого валютного резидента РФ на его счет в иностранном банке иностранную валюту в пределах 5 тыс. долларов США в рамках одного операционного дня через один российский банк.

- Валютный резидент РФ со своего счета в иностранном банке переводит иностранную валюту в пользу другого валютного резидента РФ на его счет в российском банке (без ограничений по сумме).

- Валютный резидент РФ переводит своему супругу (своей супруге) или близкому родственнику - валютному резиденту РФ иностранную валюту со своего счета в российском банке. Близкие родственники - это родители и дети, дедушка, бабушка и внуки, братья и сестры, усыновители и усыновленные.

- Валютный резидент РФ, срок пребывания которого за границей в течение календарного года составил более 183 дней, переводит иностранную валюту такому же валютному резиденту РФ.

По закону, приобрести иностранную валюту можно только в уполномоченных банках и госкорпорации "Внешэкономбанк", именно поэтому переводы в иностранной валюте между валютными резидентами РФ под запретом.

Уполномоченные банки - это кредитные организации, созданные в соответствии с российским законодательством и имеющие, на основании лицензии ЦБ РФ, право осуществлять банковские операции со средствами в иностранной валюте.

Банк - агент валютного контроля

Российский банк, как агент валютного контроля, имеет право:

- Проводить проверки соблюдения резидентами и нерезидентами актов валютного законодательства РФ.

- Проводить проверки полноты и достоверности учета и отчетности по валютным операциям резидентов и нерезидентов.

- Запрашивать и получать документы и информацию, которые связаны с проведением валютных операций, открытием и ведением счетов.

Согласно Указанию Банка России от 20 июля 2007 года, валютные резиденты РФ при переводе иностранной валюты супругам или близким родственникам представляют документы, которые подтверждают, что такие лица являются супругами или близкими родственниками. Это:

Это:

- Паспорт гражданина РФ; общегражданский загранпаспорт; дипломатический паспорт; служебный паспорт; паспорт моряка.

- Свидетельство о рождении; о заключении брака; об усыновлении или удочерении; об установлении отцовства; о перемени имени.

- Военный билет.

- Вид на жительство иностранного гражданина или лица без гражданства.

- Вступившее в законную силу судебное решение об установлении факта, имеющего юридическое значение. Например, об установлении факта семейных или родственных отношений, об усыновлении, удочерении, об установлении отцовства.

Административная ответственность за незаконный перевод в иностранной валюте

Осуществление валютных операций, запрещенных валютным законодательством РФ или осуществленных с нарушением валютного законодательства РФ, влечет штраф от 75 до 100% суммы валютной операции (статья 15.25 КоАП РФ).

Другие мои статьи по валютному законодательству:

Моя электронная почта: [email protected]

Как перевести деньги с одного банковского счета на другой — Forbes Advisor

Обновлено: 18 августа 2022 г., 12:32

Редакционное примечание. Мы получаем комиссию от партнерских ссылок на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Существует несколько способов перевода денег между банковскими счетами: онлайн, через мобильное приложение или в отделении банка. Лучший способ зависит от того, когда вам нужны деньги и почему вы их отправляете.

Ниже вы узнаете о различных методах передачи, чтобы выбрать тот, который лучше всего соответствует вашим потребностям.

Избранные партнеры по переводу денежных переводов

1

XE Money Transfer

1

XE Money Transfer

Узнайте большечерез веб-сайт XE

2

Мульти-кажурная счета

2

WISE-Currency

2

WISE-Currency Счет

Узнать большеЧерез веб-сайт Wise

3

CurrencyFair

3

CurrencyFair

Узнайте большеНа веб-сайте CurrencyFair

Что такое банковский перевод?

Банковский перевод — это транзакция, при которой деньги перемещаются с одного банковского счета на другой в электронном виде или посредством чека. Банковский перевод может быть внутренним, то есть перевод происходит между счетами в одном и том же банке, или внешним, когда средства переводятся между счетами в двух разных банках.

Банковский перевод может быть внутренним, то есть перевод происходит между счетами в одном и том же банке, или внешним, когда средства переводятся между счетами в двух разных банках.

Банковские переводы удобны тем, что вам не нужно снимать наличные для перевода средств. Вы можете использовать банковский перевод, чтобы перевести небольшие суммы денег между своими счетами или перевести более крупные суммы в чужой банк, если вы покупаете дом или автомобиль.

Как работают банковские переводы?

При банковском переводе один счет отправляет деньги, а другой получает. Аккаунты могут принадлежать одному и тому же лицу или двум разным организациям.

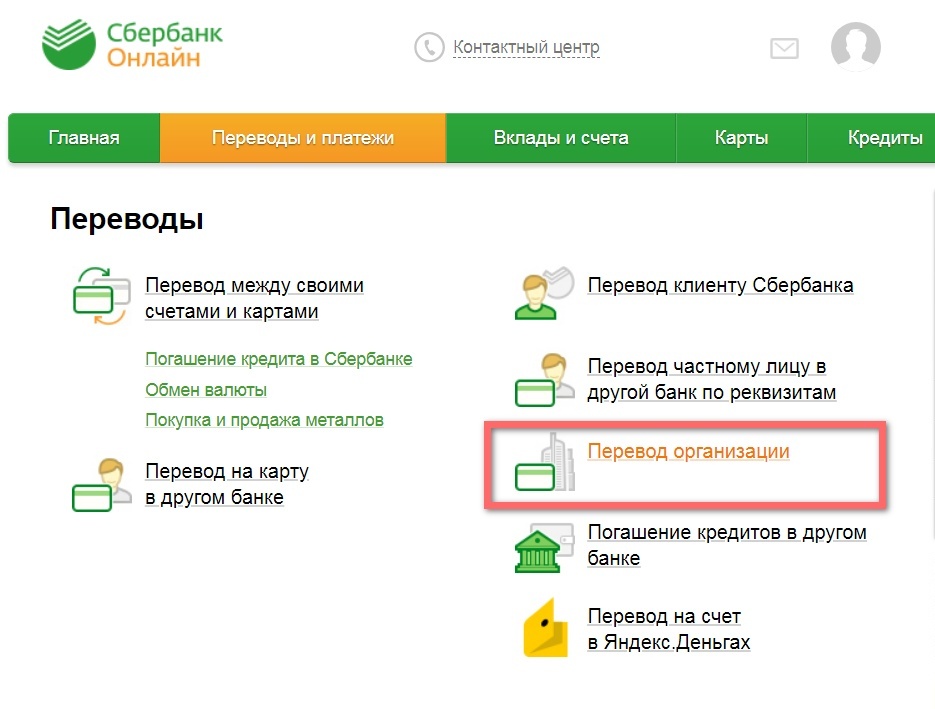

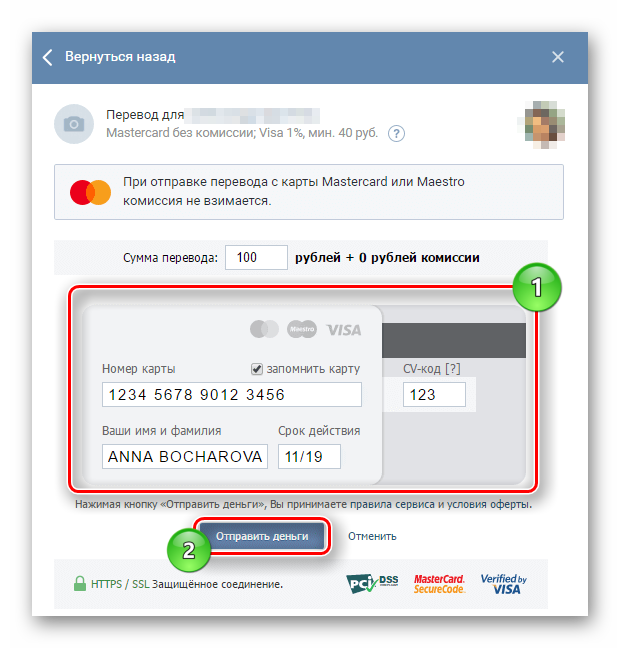

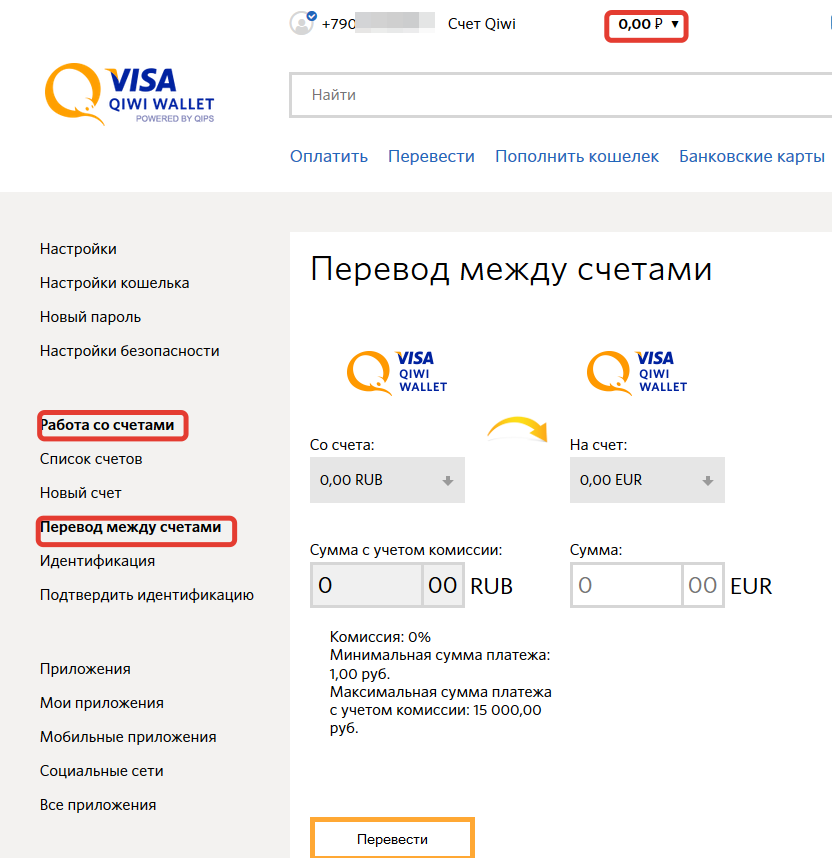

Допустим, вы хотите перевести средства со своего обычного расчетного счета на высокодоходный сберегательный счет в Интернете. Войдите в сберегательный счет и свяжите свой текущий счет, введя свой маршрут и номера счетов. После привязки перейдите в раздел «переводы» веб-сайта и выберите подключенный расчетный счет в качестве отправителя. Введите сумму, которую хотите перевести, и выберите дату перевода. Проверьте все данные, а затем отправьте запрос.

Введите сумму, которую хотите перевести, и выберите дату перевода. Проверьте все данные, а затем отправьте запрос.

Знание того, как переводить деньги из банка в банк или между счетами в одном и том же банке, может облегчить управление вашими финансами. И, если вы откладываете для достижения определенной финансовой цели, вы можете запланировать повторяющиеся переводы с чека на сбережения.

О чем следует помнить перед переводом

Существуют различные варианты перевода денег между банками, и важно выбрать тот, который лучше всего подходит для ваших нужд. Перед планированием банковского перевода учтите следующее:

- Время. Некоторые способы банковского перевода могут быть быстрее других, что может иметь решающее значение, если важна скорость.

- Стоимость. В то время как некоторые варианты банковского перевода ничего не стоят, другие могут потребовать от вас оплаты комиссии. Например, если вы заинтересованы в отправке банковского перевода, вам нужно сначала узнать, сколько это будет стоить.

- Пределы передачи. В зависимости от типа перевода ваш банк может ограничить сумму, которую вы можете отправить за одну транзакцию. Также могут быть дневные, недельные или месячные лимиты на банковские переводы.

Как перевести деньги с одного банковского счета на другой

Доступно несколько способов перевода, каждый из которых используется в разных ситуациях. Вот пять способов перевода денег между банковскими счетами.

Внутренние электронные денежные переводы

Если у вас есть несколько счетов в одном банке, например расчетный счет и сберегательный счет, часто легко перемещать деньги между ними. Это известно как «внутренний перевод». Зайдите на сайт своего банка или в мобильное приложение и найдите варианты перевода средств. Обычно вы можете настроить разовый или регулярный перевод между подключенными учетными записями, и большинство внутренних переводов рассчитываются немедленно или в течение одного рабочего дня.

Внешние электронные денежные переводы

Предположим, у вас есть онлайн-сберегательный счет в банке, отличном от текущего счета. Вы можете связать свой сберегательный счет с текущим счетом и настроить «внешний перевод». Чтобы перевести деньги на внешний счет, вам обычно потребуется маршрутный номер внешнего банка и номер вашего счета. После того, как учетные записи будут связаны, вы сможете осуществлять переводы между ними в любое время.

Вы можете связать свой сберегательный счет с текущим счетом и настроить «внешний перевод». Чтобы перевести деньги на внешний счет, вам обычно потребуется маршрутный номер внешнего банка и номер вашего счета. После того, как учетные записи будут связаны, вы сможете осуществлять переводы между ними в любое время.

Одноранговые передачи

Приложения для одноранговых (P2P) платежей, такие как Venmo, PayPal, Cash App и Zelle, позволяют отправлять деньги друзьям или родственникам или платить малому бизнесу прямо с вашего банковского счета. Но не все P2P-приложения автоматически переводят полученные деньги на ваш банковский счет. PayPal имеет функцию, которая может автоматически переводить средства на ваш банковский счет каждые 24 часа, но в большинстве платежных приложений P2P эта настройка отсутствует. Различные приложения также имеют разные сборы, время обработки и лимиты транзакций, поэтому перед регистрацией проверьте мелкий шрифт.

Телеграфные переводы

Телеграфные переводы позволяют быстро и безопасно отправлять деньги на внешние счета, но обычно за определенную плату. Этот тип перевода удобен, если вам нужно отправить значительные суммы наличными немедленно, потому что средства обычно доступны в течение одного рабочего дня или даже нескольких часов. Комиссия за банковский перевод зависит от банка. Это может стоить 5 долларов США или более для внутренних банковских переводов или 25 долларов США или более для международных переводов.

Этот тип перевода удобен, если вам нужно отправить значительные суммы наличными немедленно, потому что средства обычно доступны в течение одного рабочего дня или даже нескольких часов. Комиссия за банковский перевод зависит от банка. Это может стоить 5 долларов США или более для внутренних банковских переводов или 25 долларов США или более для международных переводов.

Бумажные чеки

Вы также можете выписать чек на себя, если хотите перевести деньги с одного расчетного счета на другой или внести средства на новый счет. Теперь, когда мобильный чековый депозит стал обычным явлением, вы можете выписать и внести чек, не выходя из дома. Но помните, что для проверки чека может потребоваться несколько рабочих дней, в течение которых он будет отображаться как незавершенная транзакция на депозитном счете.

Сколько времени занимает банковский перевод?

В зависимости от типа банковского перевода перевод денег может занять от нескольких секунд до нескольких дней. Вот сколько времени обычно занимает каждый тип перевода.

Вот сколько времени обычно занимает каждый тип перевода.

- Внутренние электронные платежи: Часто мгновенные, особенно если учетные записи уже связаны

- Внешние электронные переводы: До двух рабочих дней

- Платежные приложения P2P. Мгновенно, но перевод денег в банк может занять больше времени.

- Электронные переводы. До двух рабочих дней, хотя внутренние переводы могут быть получены в тот же день, если они отправлены до установленного банком времени. Международные переводы могут занять больше времени.

Что нужно для банковского перевода?

Для выполнения банковского перевода вам потребуется информация об учетных записях отправителя и получателя. Насколько легко выполнить банковский перевод, зависит от того, находятся ли счета в одном и том же банке или в разных банках, и оба счета принадлежат вам.

Если вы переводите деньги между счетами на свое имя в одном и том же банке, вам просто нужно знать, на какой счет должны быть отправлены деньги, а на какой – их получить. Вы можете войти в систему онлайн- или мобильного банкинга, выбрать вариант перевода, а затем выбрать каждую учетную запись в меню.

Вы можете войти в систему онлайн- или мобильного банкинга, выбрать вариант перевода, а затем выбрать каждую учетную запись в меню.

Если вы отправляете деньги на счет другого человека, вам необходимо знать его имя, номер счета и маршрутный номер. Если вы используете приложения для мобильных платежей, вам может понадобиться просто имя пользователя или адрес электронной почты человека для отправки средств.

Если вас интересует, как перевести деньги из Cash App на банковский счет или как перевести деньги из Venmo в банк, вам понадобятся номер счета и номер маршрута для счета, на который поступают деньги. Cash App и Venmo требуют проверки учетной записи перед переводом денег из приложения в ваш банк.

Сколько времени занимает банковский перевод?

Внутренний банковский перевод обычно занимает 24 часа, хотя вы можете увидеть сумму, списанную с вашего банковского счета всего через час после запроса перевода. Если кто-то отправляет вам деньги банковским переводом, вы можете увидеть, что депозит появится в тот же день, хотя на его зачисление может уйти несколько рабочих дней.

Время обработки обычно больше, если вы отправляете деньги международным банковским переводом. В зависимости от банка, обработка международного банковского перевода может занять от одного до пяти дней.

Bottom Line

Нет ничего сложного в том, как переводить деньги из банка в банк, и полезно знать, какие у вас есть варианты перемещения средств. Прежде чем переводить деньги, подумайте, сколько времени это может занять и сколько это может вам стоить. Это может помочь вам гарантировать, что ваши деньги попадут туда, куда им нужно, без ненужных комиссий.

Часто задаваемые вопросы (FAQ)

Где я могу перевести деньги?

Вы можете переводить деньги на свои счета в том же или разных банках. Банковские переводы и переводы ACH позволяют вам перемещать деньги между своим счетом и чужим счетом, как в том же банке, так и в разных банках. Вы также можете переводить деньги в приложения для мобильных платежей или друзьям и родственникам через эти приложения.

Сколько времени занимает международный банковский перевод?

Международный банковский перевод может занять от одного до пяти дней, в зависимости от банка. Они, как правило, медленнее, чем внутренние телеграфные переводы, и дороже.

Какие данные мне нужны для международного банковского перевода?

Чтобы отправить международный банковский перевод, вам необходимо знать имя и адрес получателя. Вам также понадобится номер их банковского счета и SWIFT-код банка. Для отправки денег банковским переводом в определенные страны вам понадобится код маршрутизации международной платежной системы.

Как лучше всего перевести деньги между банками?

Лучший способ перевода денег между банками — это тот, который доставляет средства в соответствии с выбранным вами графиком с минимальными затратами для вас. Например, переводы ACH, как правило, бесплатны и осуществляются в течение нескольких рабочих дней. Но если важна скорость, вы можете вместо этого рассмотреть банковский перевод.

Была ли эта статья полезна?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

КомментарииМы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Э. Наполетано — бывший зарегистрированный финансовый консультант, отмеченный наградами писатель и журналист.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Во-первых , мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые из наших статей; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые из наших статей; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

4 способа перевода денег из одного банка в другой

Roberto Westbrook/Getty Images

4 мин чтения Опубликовано 11 мая 2022 г.

Логотип BankrateКак эксперт проверяет эту страницу?

Мы в Bankrate серьезно относимся к точности нашего контента.

«Проверено экспертами» означает, что наш Совет по финансовому обзору тщательно оценил точность и ясность статьи. Наблюдательный совет состоит из группы финансовых экспертов, цель которых состоит в том, чтобы обеспечить объективность и сбалансированность нашего контента.

Их отзывы обязывают нас публиковать высококачественный и заслуживающий доверия контент.

О нашей доске отзывов

Логотип BankrateБанкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся , этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для .

Вот объяснение для .

Возможность переводить средства между счетами в разных банках — полезный способ получить деньги там, где они должны быть — на свой счет или на чужой.

Стоимость и скорость перевода являются важными факторами при выборе наилучшего метода перевода, и они часто связаны между собой. Получение денег там, где они должны быть самым быстрым способом, также может быть самым дорогим методом.

Что такое межбанковские переводы?

Межбанковский перевод, также известный как внешний перевод, представляет собой процесс получения средств со счета в банке А на другой счет в банке Б. Внешние переводы, которые являются электронными или используют Интернет, могут ускорить получение денег кому-либо кроме того, устраняя необходимость физического перемещения наличных между банками.

На что обратить внимание перед переводом денег

При выборе способа отправки денег другому лицу:

- Подумайте о скорости: Определите, как быстро деньги должны поступить в другой банк.

- Сравните комиссии: Иногда для быстрой отправки больших сумм денег может потребоваться банковский перевод, но, скорее всего, он не будет бесплатным. Другие методы, такие как Zelle, могут быть как быстрыми, так и бесплатными.

- Знать информацию об учетной записи получателя: Вероятно, для некоторых методов вам, по крайней мере, потребуется имя получателя, маршрутный номер и номер счета. Но для Zelle вам нужен только номер телефона или адрес электронной почты человека.

Определившись со скоростью, стоимостью и доступными вариантами отправки, вы готовы совершить денежный перевод.

Вот четыре способа перевода денег из вашего банка в другое учреждение.

1. Банковские переводы

Банковский перевод — это один из самых быстрых способов электронного перевода денег от одного человека другому через банк или небанковского поставщика, такого как Wise, ранее TransferWise.

Для внутреннего банковского перевода вам потребуется маршрутный номер, номер счета, имя получателя и, возможно, адрес получателя. Внутренний банковский перевод можно оформить онлайн, в отделении или офисе.

Внутренний банковский перевод можно оформить онлайн, в отделении или офисе.

Банковские переводы выполняются быстро и могут позволить вам отправить больше денег, чем некоторые другие способы, но они также могут быть дорогими. Согласно ноябрьскому обзору банков, проведенному Bankrate, комиссия за внутренние телеграфные переводы в среднем составила 26 долларов.

Имейте в виду, что в вашем банке может быть крайний срок для банковских переводов в рабочие дни, и они не могут быть отправлены в выходные или праздничные дни.

2. Мобильные приложения

Банки — не единственный способ отправки денег. Также стоит рассмотреть PayPal, MoneyGram, Western Union и другие сторонние компании. Клиенты PayPal не взимают комиссию при переводе денег из PayPal на свои банковские счета.

Сборы за международные транзакции обычно выше, а при переводах в иностранной валюте может взиматься комиссия за обменный курс.

3. Денежные переводы по электронной почте

Приложение вашего банка может предлагать услугу, такую как Zelle или Popmoney, которая позволяет вам отправлять деньги в электронном виде кому-либо, используя его адрес электронной почты или номер мобильного телефона. Переводы могут занять секунды или несколько дней, в зависимости от выбранного метода. За мгновенные переводы может взиматься комиссия или дополнительная плата. Apple Pay, Google Pay, Samsung Pay Cash и Venmo — это другие способы отправки денег другим пользователям с помощью приложения.

Переводы могут занять секунды или несколько дней, в зависимости от выбранного метода. За мгновенные переводы может взиматься комиссия или дополнительная плата. Apple Pay, Google Pay, Samsung Pay Cash и Venmo — это другие способы отправки денег другим пользователям с помощью приложения.

4. Выпишите чек

Традиционным способом перевода денег между банками является выписка чека и внесение его в отделение банка, онлайн, через мобильное приложение или по почте. Вместо этого можно использовать денежный перевод, хотя на веб-сайтах и / или в приложениях некоторых банков нет возможности внести денежный перевод. Средства также могут быть переведены с использованием официального чека, также известного как кассовый чек, и депонированы так же, как и стандартный чек. За покупку официального чека или денежного перевода может взиматься комиссия.

Каковы преимущества внешних банковских переводов?

Внешние банковские переводы позволяют переводить средства между банками или отправлять средства другому лицу без необходимости посещения отделения или банкомата.

Внешний перевод может быть полезен для перемещения средств, например, с высокодоходного сберегательного счета в онлайн-учреждении на расчетный счет в обычном банке. Наличие расчетного счета в обычном банке обеспечивает доступ к отделению — важное соображение для некоторых потребителей, в то время как онлайн-банк позволяет им получать более высокие доходы от сбережений, которые не может предложить традиционный банк.

Деньги также могут быть переведены с расчетного счета в банк или кредитный союз, которые предлагают несколько сберегательных счетов или корзин, что позволяет потребителям устанавливать четкие цели сбережений.

Перевод денег на себя в другом банке

Многие потребители имеют счета более чем в одном банке, и иногда им необходимо перевести деньги с одного счета на счет в другом банке.

Некоторые варианты настройки внешней передачи или использования службы, такой как Zelle. Некоторые низкотехнологичные варианты выписывают чек самому себе или снимают наличные в одном банке и вносят их в другой.